2022. 4. 10. 09:05ㆍEconomics

Paul Volcker 전 연준 의장의 "CHANGING FORTUNES"를 리뷰한 글입니다.

고정환율제의 한계

1971년 8월 15일 닉슨이 금태환 중단을 선언한 이래로 미국의 무역수지와 경상수지가 계속해서 악화되었다. 이에 따라 해외 중앙은행들의 달러 보유고가 기하급수적으로 증가했고, 이에 따라 인플레이션 압력이 쌓여갔다.

브레튼 우즈 체제 하에서의 고정환율제는 각국 화폐 사이의 환율을 달러와 고정시키고 1% 내외의 아주 작은 수준의 환율 변동폭만 허용하도록 한다. 이 체제는 국제 거래를 촉진하고 국제 시장을 확대하는 데에는 도움이 되며 환율 변동으로 인한 손해를 최소화한다. 하지만, 결정적으로 "국제수지의 불균형"을 자동적으로 조정할 능력을 심각하게 제약시키는데, 이는 곧 "미국의 국제수지 불균형"을 이 체재가 자동적으로 조정할 수 없다는 것을 의미했다.

일반적으로 고정환율제 하에서 한 나라가 "지속적인 무역 흑자"를 누리면 다른 나라는 적자를 겪을 수밖에 없고, 결국에는 대외지불능력을 상실하게 된다. 국제 수지 적자가 발생하는 경우 해당 국가는 긴축을 쓰거나 수입을 줄이는 등의 "통제"정책을 통해서 국제 수지 적자를 만회해야 하는데, 이는 불황과 실업을 야기한다. 즉, 국제 통화 시스템 유지를 위해 국제 수지 적자국은 국내 정책을 심하게 통제할 수밖에 없게 되며, 브레튼 우즈 시스템 하에서 태생적으로 국제 수지 적자국일 수밖에 없는 미국은 이 문제를 체제가 유지되는 한 계속 떠안고 갈 수밖에 없는 것이다. 지미 카터부터 이어진 미 정부는 더 이상 체제 유지를 위해 국내 정책을 통제하는 방식을 유지하고 싶지 않아 했으며 변동 환율제에 대한 의견들이 조금씩 수면 위로 올라오기 시작했다.

오일 쇼크

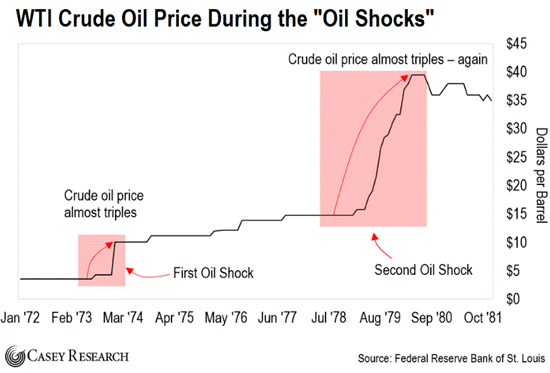

1973년 때맞춰 발생한 오일 쇼크는 고정환율제에서 변동환율제로의 이행을 촉진시켰다. 석유 가격이 급등하면서 석유를 수입하는 선진국과 개발도상국에서 엄청난 달러가 빠져나와 대여섯개에 불과한 석유 수출국의 손에 넘어가게 되었다. 문제는 "순환"인데, 산유국 대부분은 이 돈을 다 소비할 수 없었다. 무역흑자국의 흑자가 금융 시장에 재순환되지 못한 것이다. 이에 따라 국제적인 무역 불균형에 조화를 가져오고, 거대한 자본흐름을 조정하는데 있어서 "시장이 결정하는" 환율 시스템이 필요하다는 요구가 생기기 시작했다.

변동환율제가 국제 수지의 균형을 조절하는 방식은 널리 알려져 있다. 이 체제 하에서 국제 수지 흑자를 낸 국가는 외환유입이 증가하게 되고, 이는 외환시장에서 외환 공급의 증가로 이어지게 된다. 이는 환율의 하락(외환이 많아지므로 외환에 대한 자국 화폐의 비율)으로 이어지며, 환율의 하락은 외국 시장에서 수출기업의 가격 경쟁력을 떨어뜨려 수출을 감소시키게 된다. 이는 국제 수지 흑자에 대해 역행하는 효과를 가져오게 되므로 국제수지 균형을 맞춘다.

통제를 벗어난 수준의 인플레이션과 석유 파동등의 이슈를 해결하기 위해서 고정환율제를 유지하면서 긴축등의 제한된 수단만을 사용하는 것은 한계가 있다. 오일 쇼크가 일어나지 않았더라도 그 구조적인 딜레마로 인해 고정환율제를 기반으로 한 브레튼 우즈 체제와 그 이후 스미스소니언 합의는 무너졌을 가능성이 높지만, 오일 쇼크가 이를 앞당긴 것은 자명해 보인다.

'Economics' 카테고리의 다른 글

| [Essay] 완화를 멈추는 것과 긴축을 하는 것 (0) | 2022.04.17 |

|---|---|

| [달러의 부활] 인플레이션과 싸우다 (0) | 2022.04.14 |

| [달러의 부활] 브레튼 우즈의 붕괴 (0) | 2022.04.09 |

| [Essay] 애그플레이션 (0) | 2022.04.09 |

| [달러의 부활] 브레튼 우즈 (0) | 2022.04.04 |